ЮВЕЛИРНАЯ ОТРАСЛЬ РОССИИ: проблемы и вызовы нового времени

Журнал «Экспо-Ювелир», совместно с отраслевым порталом UVELIR.INFO, форумом ювелиров UVELIR.NET и исследовательским центром «Ромус» провели масштабное исследование ситуации на российском ювелирном рынке.

Период проведения опроса: июль-август 2018. Подведение итогов: сентябрь 2018.

Основные выводы

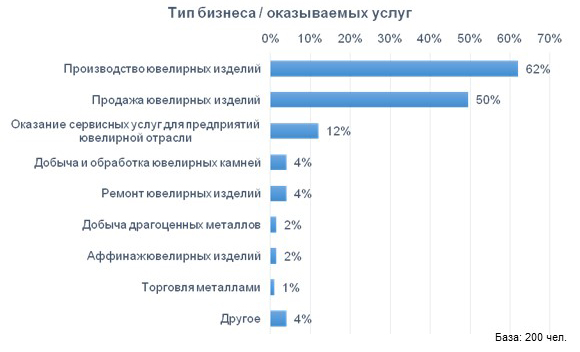

В ходе проведённого исследования было опрошено 200 человек, занятых в ювелирной отрасли России. Практически все они занимают руководящие посты (собственники, ИП, директора) на предприятиях, занимающихся производством и продажей ювелирных изделий и вставок.

Суть исследования — текущая на ювелирном рынке, проблемы, с которыми приходится сталкиваться бизнесу. Также большая часть исследования посвящена предприятиям России, поставляющим ювелирные изделия.

Результаты позволяют сделать следующие выводы:

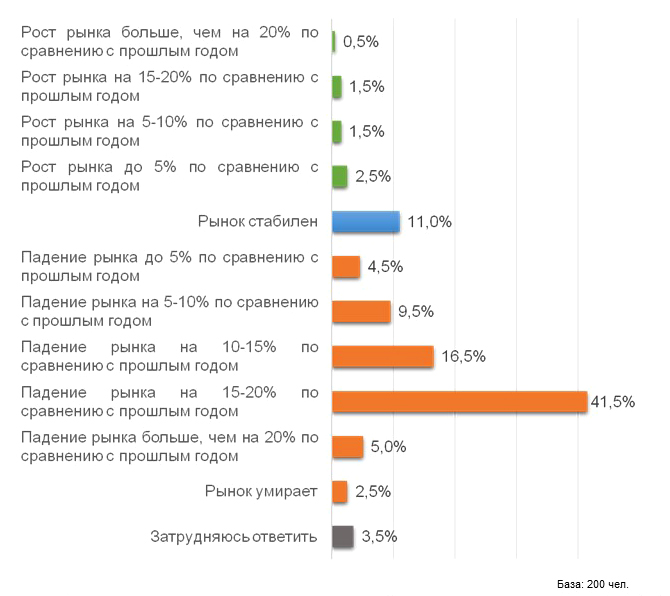

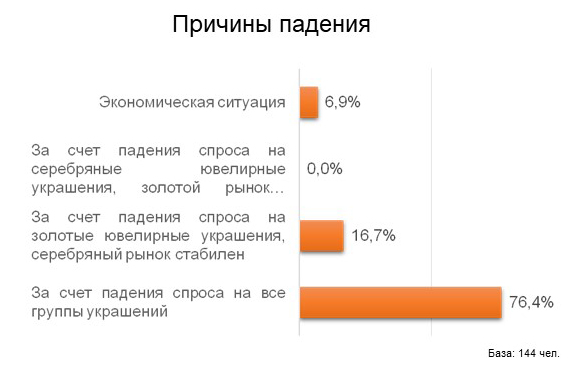

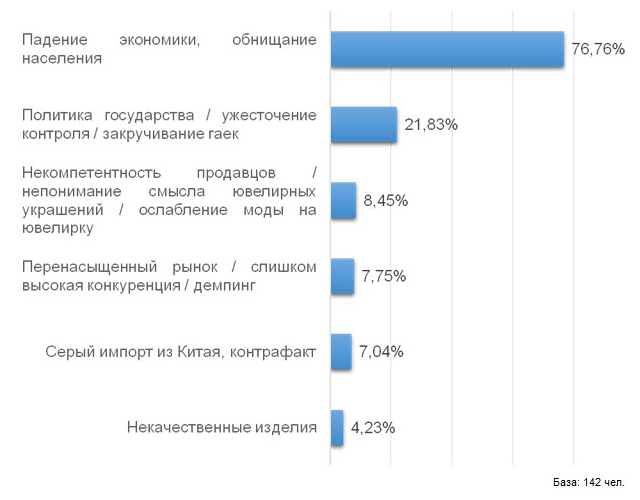

1. Ювелирный рынок России переживает сильный спад, 80% опрошенных ощущают на себе падение вплоть до 20% и более в отношении к прошлому году. Среди отметивших спад все заметили падение спроса на золотые украшения, и три четверти заметили падение спроса в том числе и на серебряные. Этому находится простое объяснения – стагнация экономики, обнищание населения, у которого в условиях меняются приоритеты и не остаётся денег на ювелирные украшения, и ужесточение контроля государства, «закручивание гаек».

2. Проблемы, с которыми приходится сталкиваться бизнесу достаточно общие, потому что в разной степени, но коснулись всех. Самая критичная проблема – выполнение 115 Федерального закона по противодействию отмыванию нелегальных доходов и финансированию терроризма. Закон вынуждает собирать персональные данные о клиентах, отчитываться в РосФинМониторинг. Любые подозрения, обоснованные и нет, влекут за собой штрафы, блокировки банковских счетов. Чтобы избежать этого, приходится сдавать множество отчётов, проблема усугубляется тем, что нигде нет чётких, подробных и правильных инструкций по документации. Много лет назад правительство обещало «не кошмарить бизнес», но именно этим сейчас и занимается, усиливая контроль и регулирование. Не менее важная проблема – бесконечные налоговые сборы и пошлины, которые присутствуют на всех этапах от закупки металла и вставок до приобретения изделия конечным покупателем, что увеличивает финальную цену. Это влечёт за собой нелегальный импорт изделий и вставок, зачастую из Китая. Дешевые контрафактные изделия и вставки наводняют рынок, что делает невозможным честному бизнесу с этим конкурировать. Торговля становится нерентабельной и для бизнеса проще и легче либо закрыться, либо уйти «в тень». Третья глобальная проблема – законодательный «статус» ювелирных изделий. Они до сих пор признаются валютной ценностью, и это накладывает на бизнес множество ограничений: необходимость пробировать изделия и взаимодействовать с пробирной инспекцией; невозможность дистанционной реализации драгоценных металлов, в частности через Интернет; необходимость использовать только лицензированные курьерские доставки.

3. 38 респондентов из 200 заняты (19%) в торговле и закупают ювелирные изделия у поставщиков и производителей. По результатам этого опроса мы выяснили, с какими организациями респонденты работают чаще, какими больше всего довольны, и кого готовы порекомендовать. Узнали, какие у каждой организации сильные и слабые стороны. Находят поставщиков чаще всего на ювелирных выставках и интернет-сайтах. Заказы совершаются через сайт или письмом на электронную почту менеджеру.

Главным фактором при сотрудничестве является качество изделий и малый процент брака, также клиенты ценят успешный дизайн, скорость доставки и адекватные цены. Случается и прекращать сотрудничество с организацией, две трети опрошенных сталкивались с такой необходимостью за последний год. Чаще всего это происходит по причине изменения условий работы. Также поводом для расторжения работы с организацией может стать увеличение цены, увеличение количества брака, срыв сроков поставки и не обновляющийся ассортимент. Самые популярные поставщики ювелирных изделий: SOKOLOV, Красцветмет и Аквамарин, примерно половина респондентов работает с каждым из них. Порог в треть перешагнули Эстет, Дельта, Алькор, Бронницкий ювелир, Адамас, Ефремов, Золотые узоры, Платина-Кострома, Топаз и Красносельский ювелирпром.

Лидеры среди организаций по продажам изделий по товарным группам в порядке убывания:

Золото с драгоценными вставками – Алькор, Эстет, SOKOLOV, Топаз

Золото с полудрагоценными вставками – SOKOLOV, Эстет, Гранат, Александра

Золото с синтетическими вставками и без вставок – SOKOLOV, Аквамарин, Дельта, Топаз

Золотые цепи – Красцветмет, Эстет, Адамас, SOKOLOV

Серебро – SOKOLOV, Красная Пресня, ТД Серебро

Серебро посуда и сувениры – Аргента, SOKOLOV, Красная Пресня, Русские самоцветы

Серебряные цепи – SOKOLOV, Красцветмет, ТД Серебро, Бронницкий ювелир

Больше всего клиенты доверяют Красноярскому заводу Красцветмет, на втором месте SOKOLOV. Платина-Кострома и Аквамарин делят третье место.

Чаще всего готовы порекомендовать для сотрудничества Костромской завод, на втором месте Платина-Кострома, на третьем Александра.

Текущее состояние ювелирного рынка России

|

Почти 80% опрашиваемых заявили, что наблюдают падение рынка ювелирных изделий в этом году. Из них больше половины заметили падение более чем на 15% к 2017-му году. 11% считают, что рынок стабилен, и только 6% отметили рост в 2018 году. |

|

|

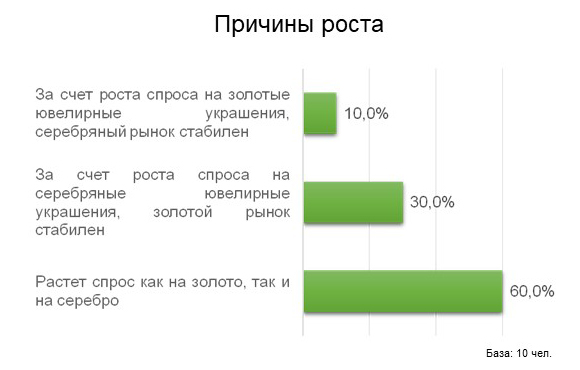

Среди причин роста 60% отметили общий рост спроса на золото и серебро. 30% заметили рост только на серебро, 10% заметили рост только на золото. Среди причин падения 76% отметили падение спроса и на золото и на серебро, 16% заметили падение спроса только на золото.

Проблемы и негативные тенденции, провоцирующие падение ювелирного рынка в России

|

Более 76% опрашиваемых отметили, что главной проблемой, провоцирующей падение ювелирного рынка, является общее падение экономики в стране и снижение реальных доходов населения. На втором месте по частоте выбора (22%) оказалась политика государства по ужесточению контроля над оборотом драгоценных металлов и драгоценных камней. Среди прочих причин: 8% отметили снижение интереса покупателей и моды на ювелирные украшения, 7% рецензентов назвали проблемой высокую конкуренцию на рынке и демпинг цен от крупных розничных сетей, 7% выделили одной из проблем контрафактные изделия, завозимые нелегально из стран Азии, в частности Китая. Ещё 4% заявили, что некачественные изделия негативно влияют на рынок и снижают доверие покупателей. |

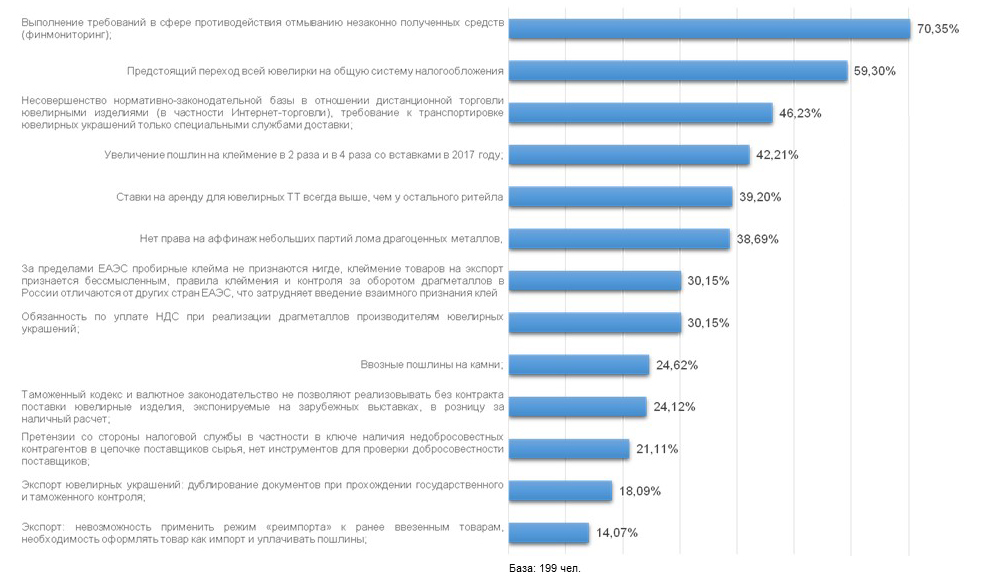

Наиболее критичные проблемы для ювелирной отрасли

100% опрошенных отметили, что в ювелирной отрасли есть проблемы.

Наибольший отклик у 70% опрошенных нашла проблема выполнения требований ФЗ 115 о противодействии отмыванию нелегально полученных средств и финансировании терроризма.

Переход ювелирки на общую систему налогообложения беспокоит почти 60% опрошенных.

Проблемы законов, регулирующих дистанционную торговлю и доставку ювелирных изделий отметили 46%.

Больше трети респондентов выделили критичными проблемы увеличения пошлин на клеймление, высокую цену за аренду для ювелирных торговых точек, запрет самостоятельного аффинажа.

Клеймление признают бессмысленным и затрудняющим работу 30% опрошенных. Столько же считают обязанность по уплате НДС большой проблемой для бизнеса. А также взаимодействие с налоговой службой, желающей обнаружить недобросовестных поставщиков и предъявляющей претензии.

Ко всем вышеперечисленным проблемам добавляются проблемы, связанные с таможней: ввозные пошлины на камни, необходимость реализации изделий на выставках без контракта поставки, при экспорте приходится дублировать документы для государственного и таможенного контроля, и отсутствие «реимпорта».

Проблемы, создаваемые государственным регулированием, текущим

законодательством и взаимодействием с органами гос. власти

|

Так или иначе, проблемы ювелирной области и результаты действий государства отмечают на себе все опрошенные. Однако к цепочке взаимосвязей: «Во главе государства сидят некомпетентные люди ⇒ Некомпетентные люди неправильно управляют и принимают неадекватные законы ⇒ Падает экономика и обесценивается валюта ⇒ Падают доходы населения и покупательская способность ⇒ Повышаются налоги и снова принимаются неадекватные законы ⇒ И всё заново по кругу с кучей последствий» разные люди подходят с разной стороны. Кто-то замечает только последствия, которые касаются только меня, кто-то видит всю картину целиком, осознаёт главные причины и сразу предлагает смену правительства. 72% Опрошенных видят проблему в принятии неадекватных законов, 50% отмечают специфичные проблемы рынка ювелирной торговли, с которыми им приходится сталкиваться на всех этапах работы. 41% отмечают излишнюю бумажную волокиту и бюрократизированность аппарата. 34% отмечают усугубление экономической ситуации в стране. 33% обеспокоены увеличением налогового бремени, 17% взаимодействуют с таможней и встречают всё больше сложностей. |

|

Из опрошенных, которые видят проблему в принятии неадекватных законов, 73% в первую очередь называют главной проблемой федеральный закон 115 о противодействии отмыванию нелегальных доходов, и финансированию терроризма, вынуждающий отчитываться в Росфинмониторинг. Недавнее нововведение, обязывающее переходить на онлайн-кассы, беспокоит почти 18%. 11,5% отмечает вред бизнесу от запрета на Интернет торговлю драгоценными металлами. Необходимость пробировать изделия тоже является препятствием, и при импорте изделий, и при самостоятельном изготовлении. Также респонденты среди проблем отмечали запрет на самостоятельный аффинаж (необходимость делать аффинаж только на крупных заводах); грядущую маркировку и чипирование изделий; удорожание клеймления; невозможность перевозить ювелирные изделия простыми курьерскими службами, а только лицензированными; необходимость покупки цифровой подписи каждый год. |

|

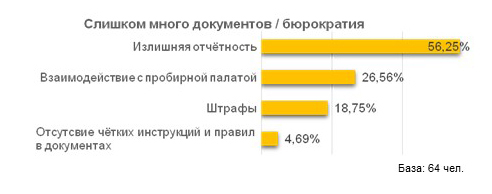

Среди респондентов отметивших излишнюю бюрократию, больше половины отметили излишнюю отчётность, что маленькому бизнесу не по карману нанимать дополнительного сотрудника для взаимодействия с бюрократическими структурами, в частности с Росфинмониторингом, с пробирной палатой. Чётких инструкций по заполнению документов нет, зато штрафуют за любое отклонение. |

|

Опрошенные, выделившие проблемы присущие рынку ювелирной торговли, в большинстве своём жалуются на излишний контроль и регулирование государства, «закручивание гаек» в отрасли. Среди опрашиваемых была большая доля ндивидуальных предпринимателей, и многие пожаловались на неравенство в условиях конкуренции между малым бизнесом и большим, многие считают, что отсутствие поддержки малого бизнеса – причина почему много ИП уходят «в тень». А сам по себе чёрный рынок и неофициальный ввоз изделий из Китая не позволяет оставаться конкурентоспособными в таких условиях. Среди прочих выделенных проблем часть финансовых: высокие и нестабильные цены на золото, на драгоценные камни, на инструменты и расходные материалы, высокая цена аренды торговых площадей. |

|

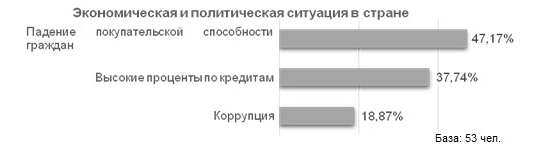

Среди респондентов, отметивших сложное экономическое положение в стране, были высказаны основные претензии: падение доходов населения и следовательно сокращение покупательской способности и снижение объемов продаж; высокие проценты по кредитам в банках и основная причина всего – коррупция. |

|

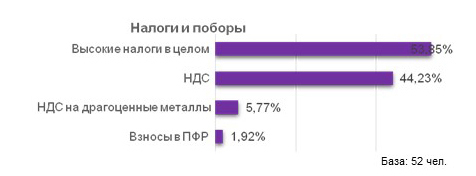

Среди респондентов, отметивших высокие налоги, чуть меньше половины уточнили, что именно НДС является большой проблемой, и должен быть упразднён. Конкретно выделялись НДС на драгоценные металлы и неадекватные взносы в ПФР. |

|

Часть опрошенных, которые вынуждены сталкиваться и взаимодействовать с таможней, отмечали сложность экспорта и импорта и высокие таможенные пошлины. |

|

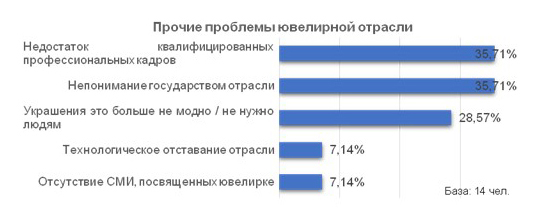

Среди прочих проблем респонденты отмечали недостаток квалифицированных кадров в отрасли, необходимость открывать профильные учебные заведения и повышать качество обучения в существующих. Глобальная проблема, описывающая всё происходящее – непонимание государством всей отрасли. Также были обозначены: падение моды на ювелирные изделия, отсутствие СМИ, посвященных ювелирке и просто технологическое отставание отрасли. |

Работа с поставщиками

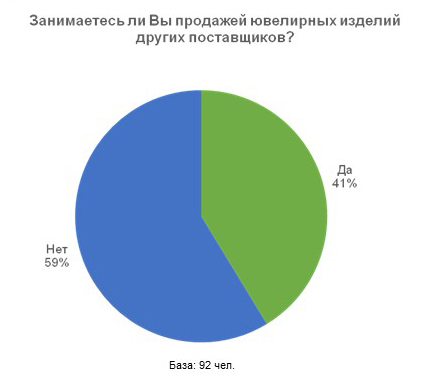

|

|

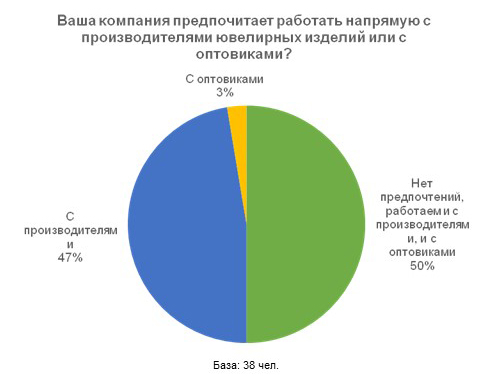

Примерно 41% опрошенных занимаются закупкой ювелирных изделий у сторонних поставщиков. 3% из них закупаются только у оптовиков, 47% только у производителей. И половина не отдаёт предпочтений, работает и с производителями, и с оптовиками.

|

|

Среди респондентов, закупающих изделия у сторонних поставщиков, был проведён ряд дополнительных опросов, относительно сотрудничества с организациями, плюсов и минусов в работе с ними.

Для начала мы спросили, о том, где опрашиваемые получают информацию о поставщиках. На первом месте с явным лидерством в 68% держатся ювелирные выставки, главным плюсом которых являются возможность увидеть изделия вживую и очный контакт с менеджерами. Второе место с 55 процентами занимают сайты компаний-производителей, вероятно, по причине полной представленности ассортимента и соответственно широте выбора.

Третьими по популярности с результатом в 31% являются отзывы других компаний. Интернет-порталы и форумы, а также отраслевые журналы набирают по 23 и 26% соответственно.

58% опрашиваемых не используют специализированных источников для проверки поставщиков. Среди оставшихся 13% использует систему Контур.Фокус, 10,5% свободные данные на интернет ресурсах, 8% используют сервисы банков. По 5% набрали СПАРК Интерфакс, ИФНС и Ювелир-Инфо.

|

|

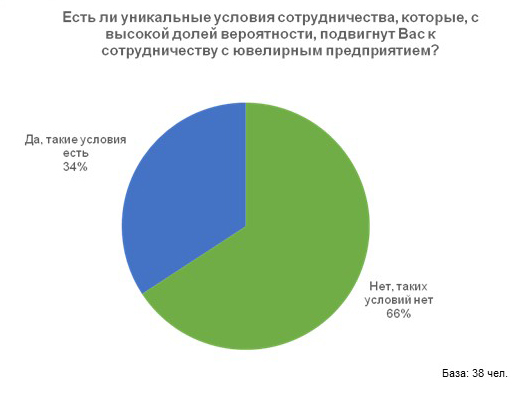

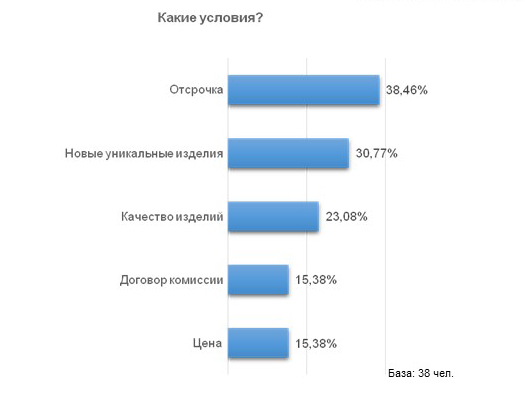

Примерно 34% опрошенных сообщили, что существуют уникальные условия, которые могут подвигнуть к сотрудничеству с ювелирным предприятием. Самым популярным условием является отсрочка платежей, этот фактор важен для 38% респондентов.

Новизну и уникальность изделий ценят 30% рецензентов. Почти четверть опрашиваемых отметили качество изделий как важное условие. Также по 15% аудитории набирают наличие договора комиссии и цена.

|

|

|

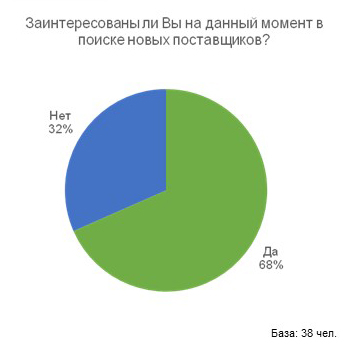

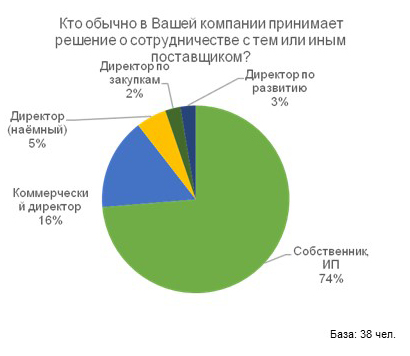

Больше, чем две трети опрошенных заинтересованы в поиске новых поставщиков. В 74% случаев решение о сотрудничестве принимает собственник, в 16% — коммерческий директор, в 5% — наёмный директор.

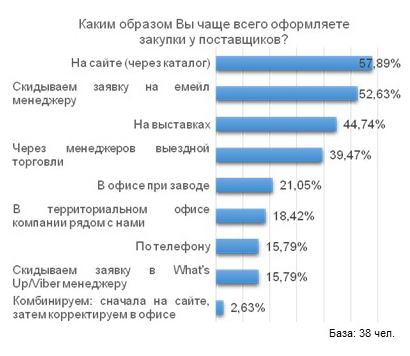

Больше половины респондентов оформляют заказы поставщику через сайт или заявкой на электронную почту менеджеру. Чуть меньше половины закупаются на выставках или через менеджеров выездной торговли. Ездят в офис при заводе или в территориальный офис компании около пятой части клиентов. 15% для оформления заявок используют звонки по телефону и связь через мессенджеры.

|

|

|

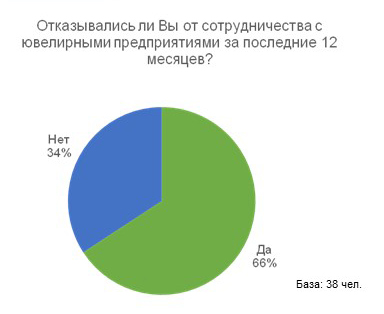

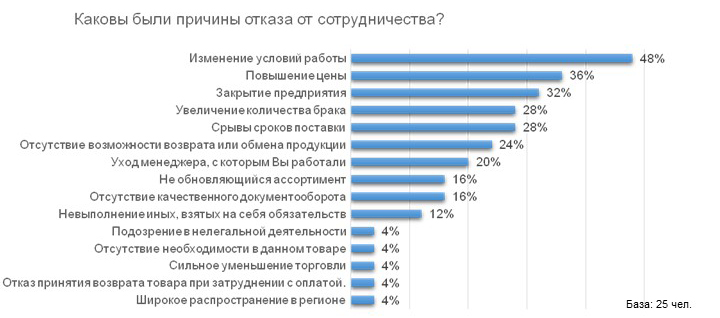

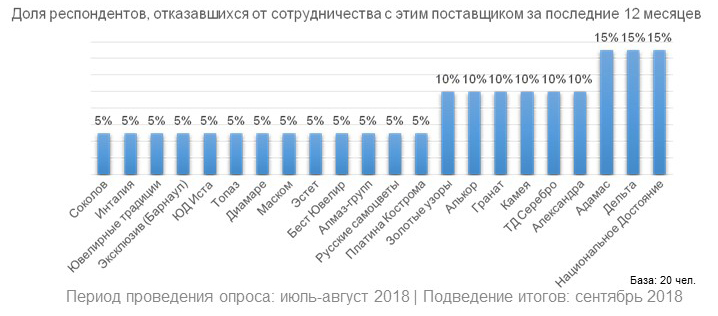

Две трети опрашиваемых в течение последнего года встречались с необходимостью прекратить сотрудничество с поставщиками. Среди причин отказа от сотрудничества самой популярной является изменение условий работы. Увеличение цены занимает больше трети случаев прекращения сотрудничества. Больше четверти отметили, что увеличение количества брака, а так же срыв сроков поставки являются одной из причин прекращения работы. Среди прочих причин опрашиваемые отметили не обновляющийся ассортимент, отсутствие возможности возврата и обмена, уход менеджера и некачественный документооборот. В некоторых случаях даже широкое распространение изделий этого поставщика могло являться весомым фактором для отказа от сотрудничества. |

Работа с поставщиками – рейтинг популярности

|

По 34 организациям, поставляющим ювелирные изделия, был проведён опрос о частоте сотрудничества по каждой из товарных групп, доверию, рекомендации друзьям, плюсам и минусам. В среднем с каждым из поставщиков работает треть опрошенных. Самые популярные поставщики: SOKOLOV, Красцветмет и Аквамарин, примерно половина респондентов работает с каждым из них. Порог в треть перешагнули Эстет, Дельта, Алькор, Бронницкий ювелир, Адамас, Ефремов, Золотые узоры, Платина-Кострома, Топаз и Красносельский ювелирпром. |

Работа с поставщиками – рейтинг популярности по группам

|

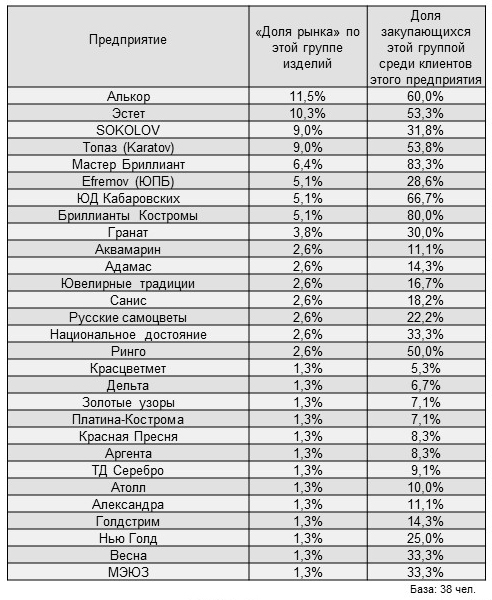

Золото с драгоценными вставками Будем называть «долей рынка» процент закупающих изделия этой группы у этого предприятия, среди всех опрошенных, закупающих изделия этой группы. По группе изделий из золота с драгоценными вставками лидером по количеству клиентов с показателем доли в 11.5% является Алькор. На втором месте Эстет, третье делят SOKOLOV и Топаз. Первые восемь организаций, занимающие 60% «рынка», замыкают Мастер Бриллиант, Ефремов, ЮД Кабаровских и Бриллианты Костромы. Так же оценим показатель популярности этой группы у каждого из поставщиков. По этому показателю лидеры Мастер Бриллиант и Бриллианты Костромы. Не менее 80% клиентов закупают у них изделия с драгоценными вставками. |

|

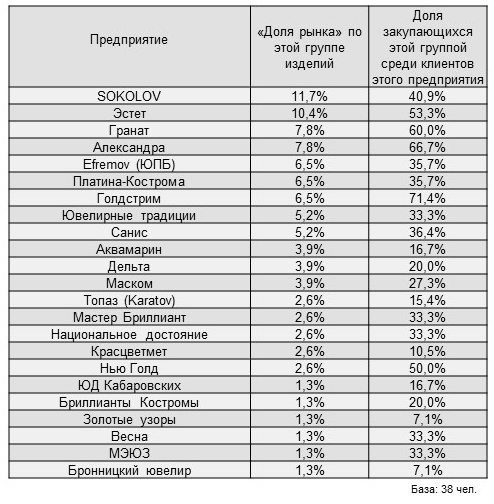

Золото с полудрагоценными вставками По группе изделий из золота с полудрагоценными вставками лидером по количеству клиентов с показателем доли в 11.7% является SOKOLOV. На втором месте Эстет, третье делят Гранат и Александра. Первые семь организаций, занимающие 57% «рынка», замыкают Ефремов, Платина-Кострома и Голдстрим. По показателю популярности этой группы у поставщика лидируют Голдстрим, Александра и Гранат. Не менее 60% клиентов закупают у них золотые изделия с полудрагоценными вставками. |

|

Золото с синтетическими вставками и без вставок По группе изделий из золота с синтетическими вставками и без вставок лидером по количеству клиентов с показателем доли в 9,5% является SOKOLOV. На втором месте Аквамарин, третье делят Дельта и Топаз. Первые девять организаций, занимающие 62% «рынка», замыкают Ефремов, Платина-Кострома, Эстет, Санис и Золотые узоры. По показателю популярности этой группы у поставщика лидируют Топаз и Национальное Достояние. Не менее 83% клиентов закупают у них золотые изделия с синтетическими вставками и без вставок. Но и средний показатель по этой группе достаточно высок: около 47%, то есть почти каждый второй клиент во всех организациях закупает массовку. |

|

Золотые цепи По золотым цепям лидером по количеству клиентов с показателем доли в 18% является Красцветмет. Второе место делят Эстет и Адамас. Третье занимает SOKOLOV. Первые семь организаций, занимающие 67% «рынка», замыкают Топаз, Санкт-Петербургский ЮЗ и Бронницкий Ювелир. По показателю популярности этой группы у поставщика с большим отрывом лидирует Красцветмет. 84% клиентов закупают у них золотые цепи. Следом идут Эстет, Адамас и Санкт-Петербургский ЮЗ с показателем около 60%. |

|

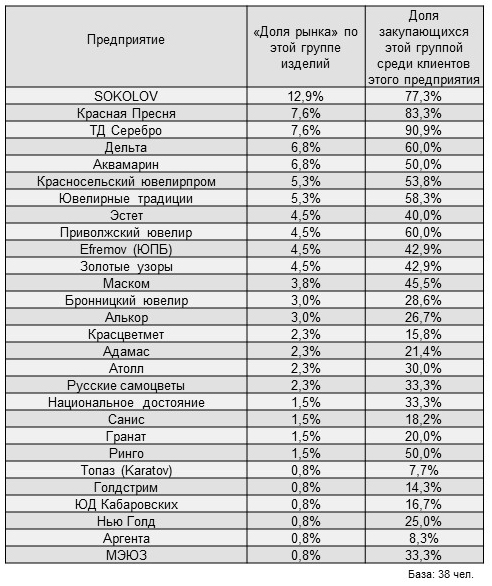

Серебро По серебряным изделиям лидером по количеству клиентов с показателем доли в 12,9% является SOKOLOV. Второе место делят Красная Пресня и ТД Серебро. Третье делят Дельта и Аквамарин. Первые семь организаций, занимающие 52% «рынка», замыкают Красносельский ювелирпром и Ювелирные традиции. По показателю популярности этой группы у поставщика с большим отрывом лидирует ТД Серебро. 91% клиентов закупают у них серебряные изделия. Следом идёт Красная Пресня с показателем в 83% и SOKOLOV с показателем в 77% |

|

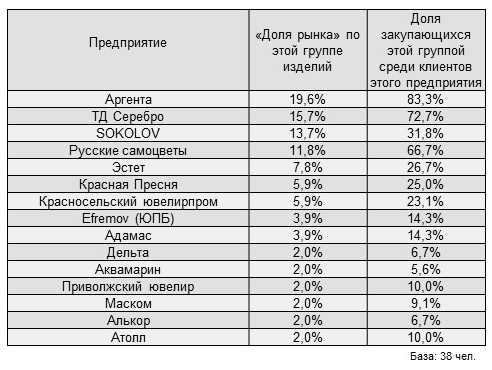

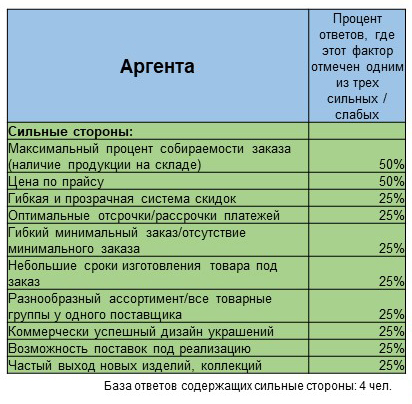

Серебро посуда и сувениры По серебряной посуде лидером по количеству клиентов с показателем доли в 19,6% является Аргента. Второе и третье место занимают Красная Пресня и SOKOLOV. На четвертом расположились Русские самоцветы. Эти четыре организации вместе занимают 60% «рынка». По показателю популярности этой группы у поставщика с большим отрывом лидирует Аргента. 83% клиентов закупают у них серебряную посуду и сувениры. Следом идёт ТД Серебро с показателем в 72,7% и Русские самоцветы с показателем в 66,7%. |

|

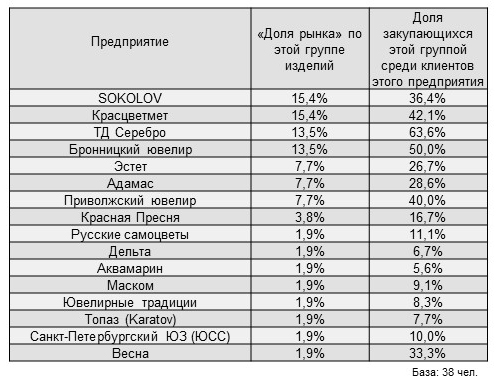

Серебро цепи По серебряным цепям лидером по количеству клиентов с показателем доли в 15,4% являются SOKOLOV и Красцветмет. Второе место делят ТД Серебро и Бронницкий ювелир. Третье делят Эстет, Адамас и Приволжский ювелир. Эти семь организаций, занимают 80% «рынка». По показателю популярности этой группы у поставщика с большим отрывом лидирует ТД Серебро. 63,6% клиентов закупают у них серебряные цепи. Следом идёт Бронницкий ювелир с показателем в 50%.

|

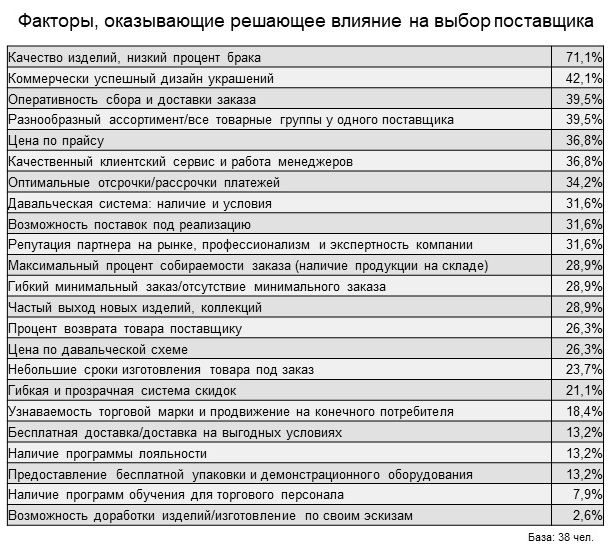

Работа с поставщиками – факторы для сотрудничества

|

Факторы, оказывающие решающее влияние на выбор поставщика |

О чем речь Респондентам было предложено из 23 факторов выбрать пять, оказывающих наибольшее, решающее влияние на выбор поставщика. С огромнейшим отрывом лидирует качество изделий. 71% клиентов отметили, что низкий процент брака является решающим, самым главным фактором. Первые семь факторов, выбранные чаще, чем каждым третьим опрошенным, включают в себя: коммерчески успешный дизайн, оперативность сбора и доставки заказа, разнообразный ассортимент, выгодную цену по прайсу, качественный клиентский сервис и работу менеджеров, оптимальные рассрочки/отсрочки платежей. Менее всего клиентов волнует наличие: бесплатной доставки, программы лояльности и программ обучения для торгового персонала. Не очень нужны бесплатная упаковка и демооборудование. Самым ненужным оказалась возможность доработки изделий по своим эскизам |

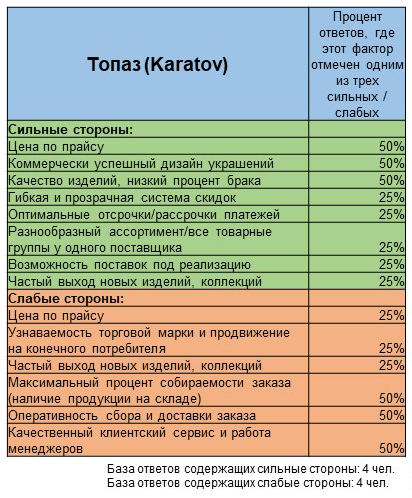

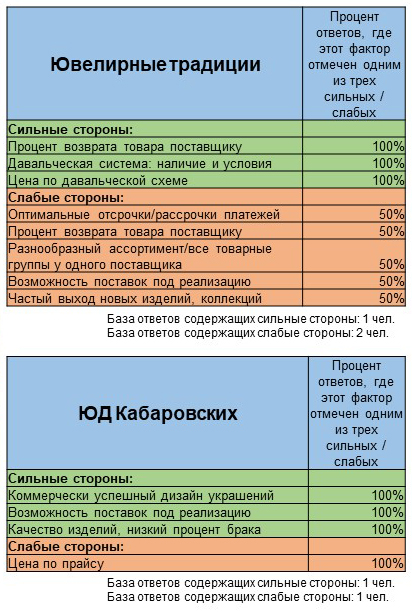

Работа с поставщиками - сильные и слабые стороны

|

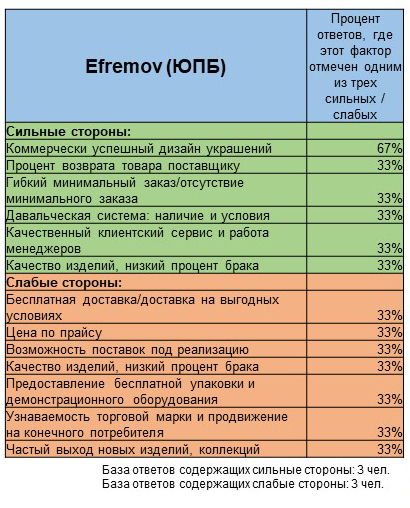

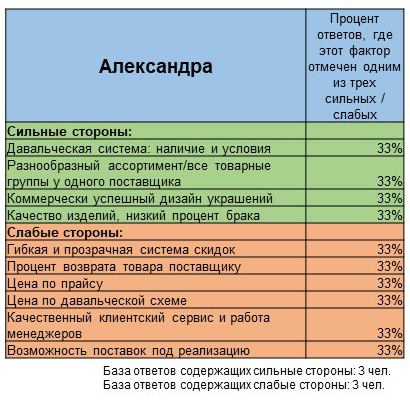

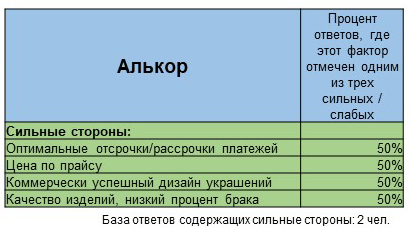

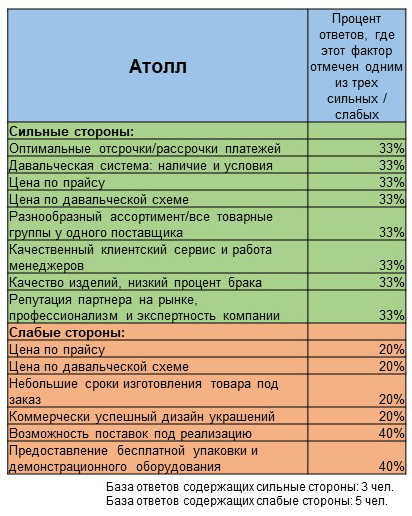

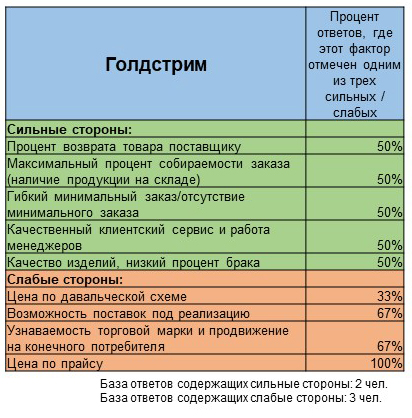

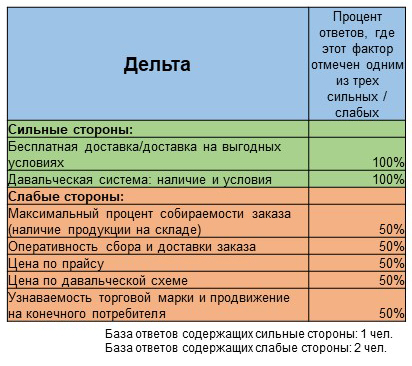

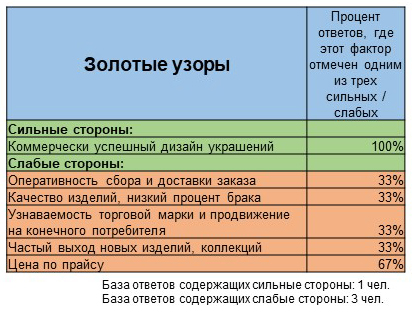

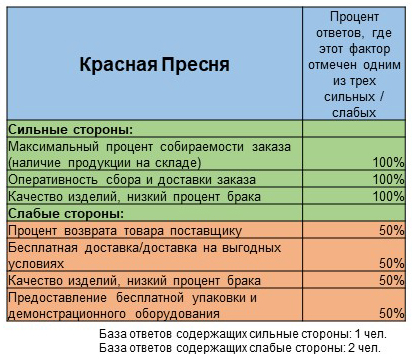

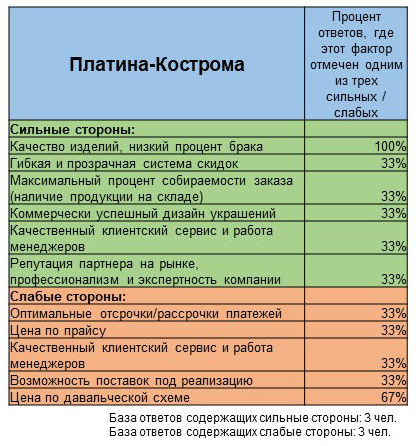

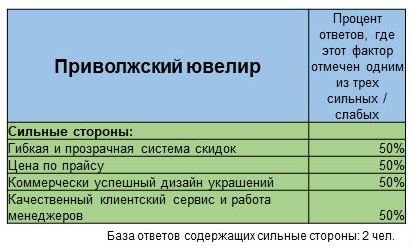

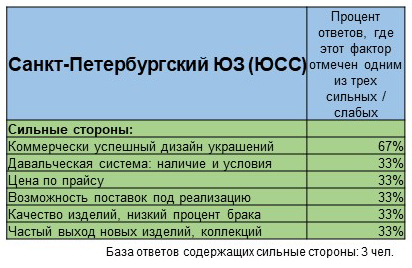

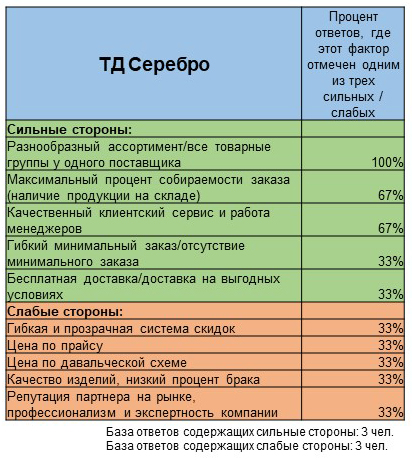

Респондентам было предложено для каждого из 34-х поставщиков, с которыми им приходилось работать, из уже указанных выше 23-х факторов выбрать три, описывающие сильные стороны организации, и три, описывающие слабые стороны. Ответов было не очень много, особенно для организаций, сотрудничающих с малым количеством опрашиваемых. Поэтому в этих случаях результаты не будут очень показательными. На следующих 10 слайдах будут представлены подобные таблички для каждой из организаций. В ней указаны сильные и слабые стороны, а также процент ответов, где этот фактор был выбран одним из трех сильных или слабых. Расположены они в прядке убывания. То есть на самом верху самый главный положительный фактор, в самом низу самый главный отрицательный фактор. На примере результатов по компании SOKOLOV: Решающим положительным фактором является коммерчески успешный дизайн украшений, Решающим отрицательным — цена по прайсу. |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Работа с поставщиками – доверие

|

Респондентам было предложено для каждого из 34 поставщиков, с которыми им приходилось работать, поставить оценку доверия: насколько вы доверяете каждому из этих предприятий по шкале от 0 до 10. Усреднив полученную оценку для каждого из предприятий можно составить «рейтинг доверия». Возглавляет его компания Красцветмет со средней оценкой в 8,1. На втором месте SOKOLOV с оценкой 7,3. Платина-Кострома и Аквамарин получают коэффициент доверия около 7.1. Меньше всего доверяют Национальному достоянию. Средняя оценка 3.2. |

Работа с поставщиками – рекомендация

|

Респондентам было предложено для каждого из 34 поставщиков, с которыми им приходилось работать, поставить оценку, насколько они доверяют каждому из этих предприятий по шкале от 0 до 10. Усреднив полученную оценку для каждого из предприятий можно составить «рейтинг рекомендаций». Возглавляет его компания Аквамарин со средней оценкой в 7,0. На втором месте Платина-Кострома с оценкой в 6,87, на третьем Александра с результатом 6,69. Меньше всего готовы порекомендовать компанию Весна. Средняя оценка 3.45. |

Структура базы опроса

|

Было опрошено 200 респондентов, занятых в ювелирной отрасли. 62% компаний, в которых заняты респонденты, занимаются производством ювелирных изделий, 50% занимаются продажами. 12% компаний оказывают сервисные услуги для предприятий ювелирной отрасли. По 4% занимаются добычей и обработкой ювелирных камней и ремонтом изделий. 64% респондентов являются собственниками или ИП, 7% являются коммерческими директорами, 3.5% нанятыми директорами, 3.5% директорами по развитию. 6% опрошенных работают продавцами, 3.5% менеджерами по развитию. |

|

|

|

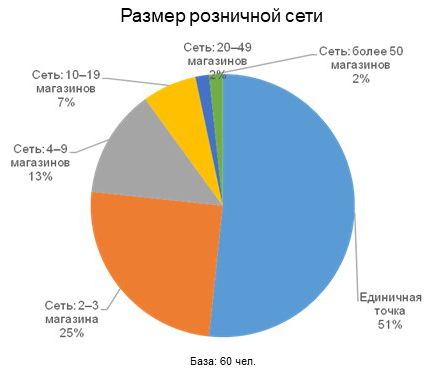

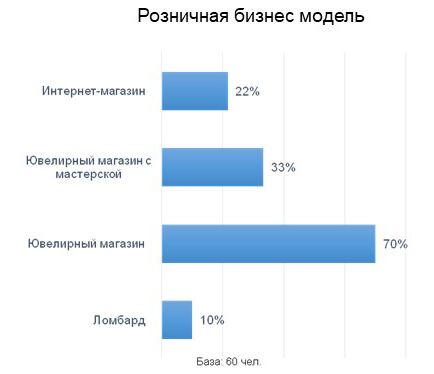

Из респондентов занятых в торговле 42% заняты только в розничном направлении, 35% заняты только в оптовом, 23% заняты и в рознице и в опте.

Среди компаний, занимающихся розничными продажами, чуть более половины представлены единичной торговой точкой. Ещё четверть двумя-тремя торговыми точками. Ещё 13% представляют из себя сети из 4-9 магазинов. Сети из 10-19 магазинов занимают 7%, от 20 до 49 магазинов ещё 1%. И крупные сети более 50 торговых точек это 2% от базы опроса.

Оставить комментарий